「5月の相場観」

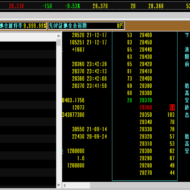

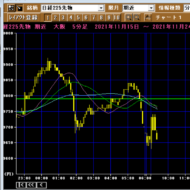

明日から日経225先物はGW明けの相場です。

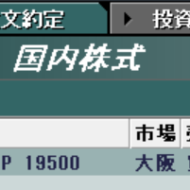

本日までGW期間中のCME225の値動きは19000前半まで押した後は底堅く堅調に推移しております。

中期の視点は「売りスタンス」の私ですが、堅調な値動きが続くなら、それはそれで構わないと考えています。

なぜなら、「3月23日~7月中」までの期間に3月に付けた前回安値15860を

下回る展開になる確率が高いと判断しているためです。

そのタイミングが「5月〇〇日」と日柄分析してます。

日柄は本日発行の「相場ニュース」で公開済み!!

デイトレに関しては、みんトレが1日3回算出している「相場の方向性」が

4月もずっと相場の流れを捉えていて「相場の方向性の配信」通りに

値動きするパターンが多くデイトレでは「相場の方向性」通りに

エントリーしていれば、めっちゃ利益になっています。

みんとれのプログラム「朝トレ」が、まさに「相場の方向性」に沿った

売買ですので4月は全ての週でプラスの収益となりました。

このように、中長期は引き続き「売り」目線で変わらず、短期は1日3回の

「相場の方向性」の地合いに沿った売買が功を奏する地合いが継続すると考えています。

5月〇日の「特別な日柄」では「中期のトレンドが出やすい」タイミングです。

私は前営業日の5月〇〇日にオプションプット買いを仕掛けます。

最近では、オプションのプレミアム価格も値が高く推移しているため、

遠い価格を買ったとしても割安感はありません。予定通りに「5月〇〇日」から

「爆下げ」となりプレミアムが上がったとしても買値から数十倍まで跳ねるかどうかは分かりません。

それでも日柄的に前営業日には必ずオプションプット買いを仕掛ける方針です。

最近では「緊急事態宣言」や「経済成長マイナス」など世界恐慌を超えるかもとまで

言われているこの世界情勢下において世界のマーケットは堅調な値動きで推移しています。

日本にとっても良くないニュースが続いているにも関わらず日経平均株価も堅調なままで、

どこかこの相場に違和感を感じている人も多いのではないでしょうか。

しかし、私は今の相場は「超素直に動いている」と結論付けています。

重要な節目に対して、計算されたように抵抗した値動きが続いているからです。

この「素直な相場」地合いが、なぜ良いのかというと、素直な相場の時は結果的に

「想定した値動きのとおりに動く確率が高い」からです。

また、過去の「超ウルトラ変化日」の日柄では「自然災害」が発生したことがあります。

特に最近の関東平野では震度4程度の地震が何度か起きていると聞いています。

「緊急地震速報の方が怖い!」と友人は言っていましたが、大日柄を前にして

もしかすると関東大地震の予兆かもしれませんので警戒するに越したことはないと思います。

このコロナの情勢下において、仮に大地震などが起きた場合は混乱を極めるでしょう。

だから、絶対に起きてほしくはありませんがここ例年、日本列島の自然災害多発事態を

考えれば、何が起きてもおかしくない時代であることは間違いないのではないでしょうか。

私は九州福岡に住んでいますが、今から4年前2016年の4月14日に熊本で大規模な地震が起きました。

地震が起きた数日後に震源地近くに住んでいた友人の引っ越しの手伝いに行きましたがそれはそれは悲惨な状況でした。

その経験からも、いつ何が起きるか分かりませんので、我が家では自家発電できる環境を

既に備えていますし非常食や防犯道具類も常時完備しています。

また最近では、農家さんにも接触し、自家菜園も始める方針です。

ちょっと大げさかもしれませんが、食糧危機が起きるかもしれません。

今の世界はサイクル理論的にも「大変革の時期」に入っているので、

いつ何が起きるか分かりませんし、とにかくまずは家族の命を自分が

守らないといけませんので必要なものは準備しておくことに越したことはないと思っています。

このように、私は兎に角「超ウルトラ変化日」だけは毎回警戒しています。

そして、相場に関しては、今回の超ウルトラ変化日では「売り一本攻め」で仕掛けます。

つまり、私はこの1カ月半の堅調な値動きが起きているのにも理由があって、

「投資家を買い目線」にさせる「ダマし」が狙いなのかもしれないと思っています。

従って、私は「中期相場観」、そして「日柄分析」を根拠にトレード方針が一切ブレません。

【資金管理について】

今回、改めてトレードの基本である資金管理について触れておきます。

トレードは毎回、1回あたりのリスクを決めた上でエントリーする必要があります。

(例)元金1000万円で運用する場合

1回あたりのリスクを3%と設定したとします。

その場合、リスクは30万円です。

「売りシナリオ」

19400 売り

19800 ロスカット

18900 利確

このようなシナリオの場合

「リスク400円幅」で「利益500円幅」です。

リスク30万円が最大許容範囲なので、

損切幅400円幅に対してエントリーできる

枚数は何枚になると思いますか?

計算すれば答えは簡単・・・

最大許容範囲30万円 ÷(損切幅400円 × miniレバレッジ100倍)= 7.5枚

小数点以下は切り捨てて「7枚」がエントリーできる枚数です。

ロスカットにかかったら「28万円の損失」

許容範囲内のトレードなのでストレスは少なく、

残金は「972万円」で、次に改めて勝つ確率が高いと

判断するシナリオを立ててエントリーを実施します。

これを繰り返していきます。

ちなみに、この場合、利益になった場合は

いくらになるでしょうか?

答えは・・「35万円」ですね。

毎回勝率の高いシナリオを立てれる必要がありますから

その為に「相場ニュース」をご活用いただければ幸いです。

それでも毎回「100%的中するシナリオ」は存在しません。

ですので「資金管理」は毎回のエントリー時には必ず設定して、

その許容範囲内の通りにエントリーする行動が投資家には求められます。

投資家は「期待値ばかり高くトレードしてはいけません」

私は「期待値を低くリスク管理していく」ことが大切だと考えます。

「期待値を低く」とは、毎回「期待値だけ大きく」エントリーしていては、精神が持たないのです。

「期待をする前にリスクを管理する習慣」が我々投資家には絶対に必要であるという意味です。

そうすれば、精神的にも安定したトレードが出来るようになり持続可能なトレーディングを行える人になっていきます。

レンジ幅としては上値が「20230」で変わらずです。

そして、ここを超えると一時的に強気相場になるか、強気相場に見える地合いになるかもしれません。

しかしながら、前述のように私は「超ウルトラ変化日5月〇日」を特別に意識しているため中期相場観の

「売りスタンス」は一切ブレることなく変わりません。

「3月23日~〇月」の期間中の相場では下値ターゲット「〇〇〇〇」に到達する。

私は、そもそも中期相場観として「3月23日~〇月中」の期間に昨年9月から算出している

「爆下げ相場」の下値ターゲット〇〇〇〇まで到達する相場が訪れると推測しており、それは未だ変更はしていません。

【期待値よりもリスク管理】に努めること。

これが私たち投資家の思考回路です。

みんとれ

投稿者プロフィール

- テストテストテスト

最新の投稿

シナリオ売買2023.10.31「売り相場」でスタート

シナリオ売買2023.10.31「売り相場」でスタート シナリオ売買2023.10.30「売り相場」でスタート

シナリオ売買2023.10.30「売り相場」でスタート シナリオ売買2023.10.26「売り相場」でスタート

シナリオ売買2023.10.26「売り相場」でスタート シナリオ売買2023.10.25「買い相場」でスタート

シナリオ売買2023.10.25「買い相場」でスタート